Calculadora de restituição de imposto de renda das aposentadorias

Simule a restituição de imposto de renda de aposentadoria, pensão ou reforma para pessoas com doenças graves com a calculadora do Cálculo Jurídico!

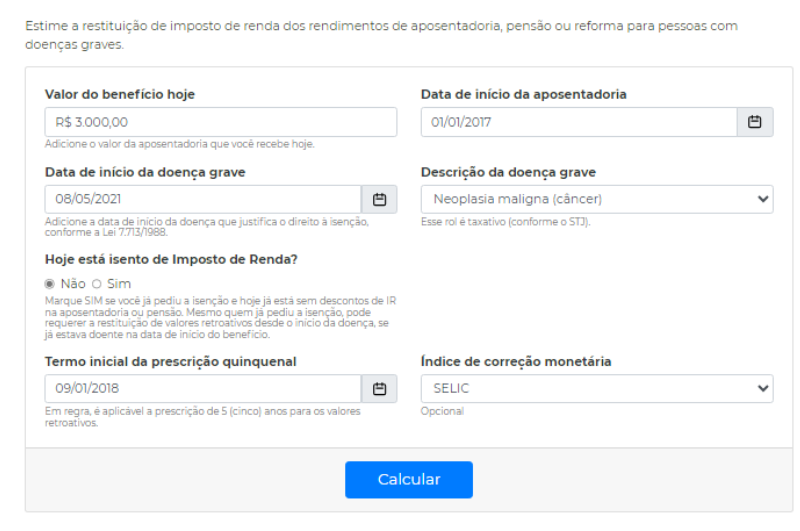

Estime a restituição de imposto de renda dos rendimentos de aposentadoria, pensão ou reforma para pessoas com doenças graves.

Use datas a partir do ano de 1989

Use datas a partir do ano de 1989

Use datas a partir do ano de 1989

Resultado

| Valor do benefício | {{getFormattedCurrency(model.retirementValue)}} |

|---|---|

| Data de início da aposentadoria | {{model.retirementStartDate}} |

| Data de início da doença grave | {{model.diseaseStartDate}} |

| Descrição da doença grave | {{ model.diseaseDescription === 'Selecione' ? 'Não informada' : model.diseaseDescription }} |

| Termo inicial da prescrição quinquenal | {{model.fiveYearLimitStartDate}} |

| Hoje está isento de Imposto de Renda? | {{ model.irFree === 'yes' ? 'Sim' : 'Não' }} |

| Desde quando está sem desconto de Imposto de Renda? | {{model.irFreeStartDate}} |

| Índice de correção monetária | {{getMonetaryRestatementIndexName()}} |

Consolidado

| Quanto pode recuperar (total a restituir) | {{ getFormattedCurrency(result.refundSum) }} |

|---|---|

| Quanto já perdeu (prescrição) | {{ getFormattedCurrency(result.prescribedSum) }} |

Completo

| Evento | Competência | Valor do benefício | IR retido mensal | SELIC | SELIC acum. | Valor corrigido |

|---|---|---|---|---|---|---|

| {{ item.event }} | {{ item.monthYearFormatted }} | {{ getFormattedCurrency(item.value) }} | {{ getFormattedCurrency(item.irWithheld) }} | {{ getFormattedDecimal(item.monetaryRestatementRate, 5) }} | {{ getFormattedDecimal(item.monetaryRestatementRateAccum, 5) }} | {{ getFormattedCurrency(item.irWithheldRestated) }} |

Gerado no site calculojuridico.com.br | Software de cálculos para Advogados de Sucesso

O imposto de renda é um tributo que traz grandes oportunidades pra advocacia!

Afinal, muitos contribuintes têm direito à isenção e à restituição, o que pode garantir excelentes honorários pra quem oferece esses serviços.

Nessa hora, é uma mão na roda contar com a calculadora de restituição de imposto de renda das aposentadorias (que está no começo da página).

Quem não tem uma ferramenta dessas como aliada sofre em cálculos manuais, perde tempo e deixa passar oportunidades de ouro…

Ainda bem que agora você vai aproveitar ao máximo as chances de oferecer esse serviço e atrair mais clientes para o seu escritório! 😎

Além dessa super ferramenta, hoje você vai conferir informações preciosas sobre o assunto:

- O que é o imposto de renda, quem precisa declarar e quais as vantagens?

- O que é a restituição do IR?

- Quem é aposentado recebe restituição do imposto de renda e como isso funciona?

- Como solicitar isenção de imposto de renda por doença grave?

- Quem recebe pensão alimentícia tem que declarar imposto de renda?

- Qual o calendário de restituição do IR de 2024?

- 5 dicas de onde usar o dinheiro que recebeu da restituição do imposto de renda

- E muito mais!

Bora conferir os pontos-chave sobre restituição de imposto de renda?

Vem comigo! 😉

O que é o imposto de renda?

O Imposto de Renda (conhecido pela sigla IR) é um tributo calculado sobre os rendimentos que a pessoa (física ou jurídica) teve ao longo do ano.

A competência pra aplicar esse imposto é da União, de acordo com o art. 153, inciso III, da Constituição Federal.

Aliás, sabia que existem 3 tipos de IR?

São esses aqui:

- IRPF (imposto de renda pessoa física)

- IRPJ (imposto de renda pessoa jurídica)

- IRRF (imposto de renda retido na fonte)

Pois é, o imposto de renda pode ser retido na fonte!

Essa forma de tributação garante o desconto do tributo direto no pagamento do salário ou do benefício previdenciário das pessoas físicas.

Isso traz mais segurança pra Receita Federal.

Por outro lado, também é comum serem descontados valores a mais dos contribuintes.

Agora que você já conferiu o que é o Imposto de Renda, que tal dar uma olhada em quem precisa declarar esse tributo?

É pra já! 😉

Quem precisa declarar o IR?

Quem teve renda acima do limite de isenção é obrigado a declarar o IR.

A partir de Maio de 2025, o limite é de R$ 2.428,80 mensais pra pessoas físicas.

Além disso, quem opta pela dedução de forma simplificada tem um adicional de R$ 607,20, o que dá um limite total de R$ 3.036,00 por mês.

Se a pessoa receber abaixo do limite, ela até pode declarar, mas vai ser uma opção dela, não um dever imposto pela lei.

Outro ponto importante é que, ao contrário do que muitos acreditam, não é só o salário que é considerado como renda.

Outros rendimentos também entram na conta:

- Aluguéis

- Renda de atividades rurais

- Venda de bens

- Investimentos

- Entre outros

Então, a obrigação de declarar o IR é de quem:

- Tem renda anual acima do limite

- Tem ganho de capital além do limite de isenção em um mesmo mês

- Investe em bolsa de valores

- Faz operações com mercadorias acima do limite de isenção

- Tem bens ou valores superiores ao limite determinado pela Receita

- Entre outros

👀 É bom ficar de olho nisso, pra evitar dores de cabeça com a Receita lá na frente (como pagamento de multas ou diferenças de imposto).

Deu pra notar que os limites de valores são o ponto-chave na hora de analisar quem precisa pagar o Imposto de Renda, né?

É por isso que o governo criou uma Tabela IRRF!

Quer conferir como ela funciona?

Bora lá! 🤗

Tabela IRRF atualizada

A Tabela de IRRF é o guia pra calcular:

- o imposto a ser pago (inclusive o que vai ser retido na fonte)

- as parcelas a deduzir

- os valores de restituição (se os descontos forem maiores do que o devido)

Ela é atualizada ao longo dos anos, pra trazer os novos valores e alíquotas que devem ser aplicadas sobre a renda dos contribuintes.

Para o exercício 2024 (ano-calendário 2023), a tabela é essa aqui:

| Renda mensal (base de cálculo) | Alíquota (%) | Parcela a deduzir |

|---|---|---|

| Até R$ 2.428,80 | Isento | 0 |

| De R$ 2.428,81 a R$ 2.826,65 | 7,5% | R$ 182,16 |

| De R$ 2.826,66 a R$ 3.751,05 | 15% | R$ 394,16 |

| De R$ 3.751,06 a R$ 4.664,68 | 22,5% | R$ 675,49 |

| Mais que R$ 4.664,68 | 27,5% | R$ 908,73 |

Como você viu, o Imposto de Renda é progressivo: as alíquotas aumentam conforme os rendimentos.

Por esse motivo, quem tem menos renda paga menos (ou é isento), e quem tem uma renda maior paga mais.

Aliás, você sabe quais as vantagens de declarar o imposto de renda?

Vem conferir isso comigo! 😁

Quais as vantagens de declarar o imposto de renda?

A principal vantagem de declarar o IR é a restituição de valores pagos além do devido pra Receita Federal.💰

Mas não é só pra isso que serve a declaração, viu?

Existem várias vantagens em declarar o IR dentro do prazo e ficar em dia com o pagamento do imposto, espia só:

- Ter um documento como prova oficial de renda

- Evitar problemas com a Receita Federal

- Não pagar multas tributárias

- Auxiliar na abertura e manutenção de empresas

- Possibilitar a restituição do imposto de renda nos primeiros lotes

- Ter mais opções de crédito em bancos

- Entre outros

E por falar em restituição de IR, bora conferir como isso funciona?

É pra já! 😉

O que é a restituição do imposto de renda?

A restituição do imposto de renda é a devolução dos valores pagos a mais pelo contribuinte.

Acontece que, muitas vezes, os descontos de IR retidos na fonte todos os meses são maiores do que a pessoa vai ser obrigada a pagar.

O motivo? Existem despesas que podem ser deduzidas do imposto de renda.

Mas isso só acontece depois que o contribuinte envia a declaração anual do IR e informa os gastos que teve ao longo do ano anterior.

Aí, o governo faz as contas e, se for o caso, restitui o valor retido na fonte.

As principais despesas que dão direito a restituição são:

- Educação (mensalidades de escola, faculdade etc.)

- Saúde (plano de saúde, consultas médicas etc.)

- Pensão Alimentícia

- Doações

- Previdência Privada

- Tributos de imóvel alugado

De todos os contribuintes, quem tem mais a ganhar com a restituição com certeza são os aposentados.

Vem checar como a restituição funciona nesses casos!

Quem é aposentado recebe restituição do imposto de renda?

Quem é aposentado pode receber a restituição do imposto de renda, sim, desde que cumpra alguns requisitos. ✅

Então, é importante ficar de olho pra ver se o cliente se enquadra nessas situações.

Afinal, nem todos os aposentados e pensionistas têm direito à isenção do IR e, por consequência, aos valores a restituir.

Bora conferir quais são os requisitos!

Quem são os aposentados com direito à isenção no IR?

Bom, existem dois grupos de aposentados com direito a isenção:

- Aposentados que têm uma das doenças graves previstas na Lei nº 7.713/1988

- Aposentados com 65 anos ou mais que recebem um benefício que está dentro do limite fixado pela Receita

No primeiro caso, não importa o valor da aposentadoria ou pensão: o que garante o direito é o fato da pessoa ter a doença.

Já no segundo, é preciso fazer uma continha pra saber se o benefício está dentro da isenção, olha só:

Isenção geral + Isenção especial pra aposentados/pensionistas = Valor limite de isenção pra aposentados/pensionistas

A isenção geral é aquela de R$ 2.428,80 por mês (R$ 3.036,00 pra quem opta pela dedução simplificada), que vale pra todos os contribuintes.

Além disso, os aposentados e pensionistas têm uma isenção especial de R$ 1.903,98 por mês (prevista no art. 6º, inciso XV, Lei nº 7.713/1988), que é somada à isenção geral.

Então, o limite de isenção atual pra esses contribuintes é de R$4.939,98.

⚠️ Mas atenção! Como os valores podem mudar, é sempre bom conferir se houve alguma atualização, ok?

Agora que você já sabe quais aposentados têm direito à isenção no IR, vem descobrir como funciona o procedimento de restituição!

Como funciona a restituição do imposto de renda para os aposentados?

A restituição de imposto de renda para os aposentados funciona da mesma forma que pra outros contribuintes.

Ou seja: quem teve despesas que podem ser abatidas da renda mensal ou anual pode ter valores a restituir. 🤗

O contribuinte envia a declaração anual de IR e informa os gastos que teve ao longo do ano anterior.

Aí, a Receita faz as contas e devolve o valor que foi retido na fonte.

Por esse motivo é importante simular a restituição de imposto de renda pra clientes aposentados.

Quer conferir como fazer essa simulação em segundos?

Vem comigo! 🤓

Como fazer a simulação de restituição de IR pra aposentados?

Se o cliente é aposentado e não tem doença grave, é só seguir a fórmula de valores de isenção que você acabou de ver.

Mas, nos casos de aposentados com doenças graves, o cálculo manual leva tempo e abre espaço pra vários erros…

A boa notícia é que o CJ desenvolveu uma calculadora de restituição de imposto de renda das aposentadorias, que você pode conferir no topo desta página. 🤩

Com ela, você descobre o resultado em segundos e impressiona o cliente logo no primeiro atendimento!

Olha só como é fácil de usar:

1) No campo Valor do benefício hoje, digite o valor atual da aposentadoria ou da pensão que a pessoa recebe

2) No campo Data de início da aposentadoria, informe quando o cliente se aposentou

3) No campo Data de início da doença grave, digite o momento do diagnóstico da doença

4) No campo Descrição da doença, selecione uma das doenças listadas

5) No campo Hoje está isento de Imposto de Renda?, selecione sim ou não

6) Se a resposta for Sim, vá até o campo Desde quando está sem desconto de Imposto de Renda? e informe a data em que passou a receber o benefício sem os descontos do IR

7) Se a resposta for Não, informe direto a data do Termo inicial da prescrição quinquenal (costuma ser 5 anos antes do pedido de isenção/restituição)

8) No campo Índice de correção monetária, selecione a opção SELIC

9) Clique em Calcular

Pronto!

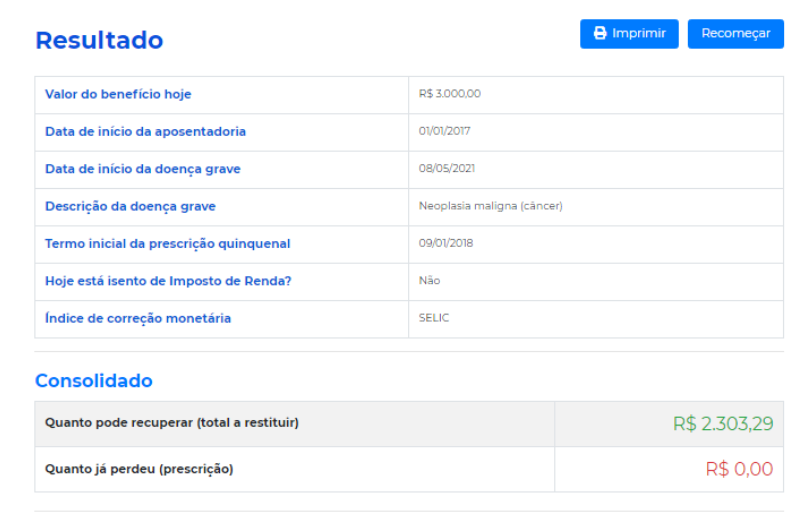

No mesmo instante a ferramenta faz os cálculos e mostra um relatório completo com:

- Todas as informações que serviram como base para o cálculo

- Quanto o cliente pode recuperar em restituição e quanto já está prescrito

- Tabela com valores retidos em cada competência pelo IR

Pra você ver como não tem erro, olha só esse exemplo:

Imagine que a Dona Joana é aposentada desde 01/01/2017 e chega ao seu escritório no dia 09/01/2023.

Ela diz que o valor atual da aposentadoria é de R$ 3.000,00 e que o INSS desconta o IR do benefício desde sempre.

Acontece que ela foi diagnosticada com neoplasia maligna (câncer) em 08/05/2021.

Por isso, quer que o INSS pare com os descontos de IR e devolva os valores pagos de forma indevida.

Com a calculadora, nesse primeiro atendimento você já descobre quanto ela vai receber se entrar com uma ação de restituição! 🤗

É só seguir o passo a passo e preencher os campos, desse jeito aqui:

Depois, clique em Calcular e pronto!

Em segundos você descobre o valor e tem um relatório completo pra mostrar pra cliente, assim:

Na hora, você informa a Dona Joana que ela tem direito a R$ 2.303,29 de restituição! 💰

Além disso, tem uma super tabela com os valores descontados em cada mês e que podem ser alvo de restituição:

Bem completo, não é mesmo?

Já dá uma boa segurança pro cliente fechar contrato com você!

Mas tão importante quanto calcular o valor da restituição é saber como fazer o pedido de isenção de IR por doença grave.

Quer dar uma olhadinha em como fazer isso?

Vem comigo! 🤗

Como solicitar isenção de imposto de renda por doença grave

Pra solicitar isenção de imposto de renda por doença grave existem 2 caminhos:

- Via administrativa

- Ação judicial

Na via administrativa, basta ter o laudo médico e os outros documentos de identidade exigidos pela previdência.

O requerimento é feito direto no órgão gestor da aposentadoria ou pensão.

Como o mais comum são benefícios do Regime Geral de Previdência Social (RGPS), os pedidos de isenção de IR costumam ser feitos no INSS.

O contribuinte faz o pedido e uma perícia é agendada.

Se o perito do INSS constatar a doença grave, a própria autarquia já dá entrada na isenção de IR.

Agora, se o seu cliente é vinculado a um Regime Próprio de Previdência Social (RPPS), o requerimento deve ser feito lá no órgão gestor responsável pelo pagamento do benefício.

Por exemplo, se uma professora é aposentada pelo RPPS municipal, o pedido de isenção é tratado pelo órgão de previdência deste município.

Assim que o direito é reconhecido pelo RGPS ou RPPS, dá pra fazer o pedido de restituição do que foi retido de forma indevida nos últimos 5 anos.

Ou seja: os valores de IR que a Receita descontou da aposentadoria no período em que o contribuinte já tinha direito à isenção.

Vamos de exemplo?

Imagine que a pessoa foi diagnosticada com câncer em 05/2021, mas o INSS só cancelou os descontos de IR em 11/2023.

Nesse caso, ela tem o direito de receber de volta os valores descontados no período entre a data do diagnóstico e a data do reconhecimento do direito à isenção pelo INSS.

O requerimento é feito de forma online e direto na Receita Federal, pelo programa PER/DCOMP.

Mas e se o pedido de isenção ou restituição de IR for negado na via administrativa?

Aí a solução é entrar com uma ação judicial.

Inclusive, dá pra juntar os dois pedidos (isenção e restituição) na mesma ação, o que facilita bastante as coisas!

A isenção de imposto de renda por doença grave é um assunto que dá pano pra manga…

Pra você dominar essas ações, bora ver o que diz a lei sobre o tema! 😉

Como funciona a isenção de imposto de renda por doença?

A isenção de imposto de renda por doença grave tem como objetivo diminuir a carga tributária de quem está com problemas de saúde.

A ideia é que os aposentados e pensionistas possam usar o dinheiro antes descontado pra cobrir despesas que costumam ter nessas situações, como:

- Exames

- Consultas

- Pagamentos de planos de saúde

- Medicações

- Entre outros

⚠️ Mas atenção a um detalhe importante: a isenção só vale pra aposentadorias ou pensões.

As outras rendas do contribuinte (como aluguéis, investimentos etc.) podem sofrer incidência do IR.

Além disso, a doença grave precisa ser comprovada por um laudo médico atualizado.

E por falar nisso, o que o médico pode considerar como doença grave?

Bora conferir a resposta na própria lei! 🤓

Quais doenças isentam imposto de renda na aposentadoria?

As doenças que isentam de imposto de renda na aposentadoria ou nas pensões são as previstas no art. 6º, inciso XIV, da Lei nº 7.713/1988:

- Tuberculose ativa

- Alienação mental (alzheimer, demência, esquizofrenia)

- Esclerose múltipla

- Neoplasia maligna (câncer)

- Cegueira ou visão monocular

- Hanseníase (antes conhecida como lepra)

- Paralisia irreversível e incapacitante (paraplegia, tetraplegia, amputações, deficiências reconhecidas pelo DETRAN e pra isenção de IPI, entre outras)

- Cardiopatia grave (infarto, ponte de safena, ponte de mamária, cardiopatia isquêmica, stents, angioplastia)

- Doença de Parkinson

- Espondiloartrose anquilosante (espondiloartrite)

- Nefropatia grave

- Hepatopatia grave

- Estados avançados da doença de Paget (osteíte deformante)

- Contaminação por radiação

- Síndrome da imunodeficiência adquirida (AIDS)

- Doenças e acidentes decorrentes de acidente de trabalho (doença profissional, doença do trabalho ou acidente de trajeto)

E o beneficiário tem direito à isenção mesmo se a doença surgir depois da aposentadoria, viu?

É uma informação que nem todo mundo sabe, então é bom explicar para os clientes nos atendimentos.

Essa lista é bem grande, mas existem outras doenças que também são consideradas graves pela medicina e a lei não incluiu na lista.

Por conta disso, durante muito tempo o judiciário discutiu se o rol da Lei nº 7.713/1988 era exemplificativo ou taxativo (só aquelas doenças e ponto).

Até que o STJ julgou o Tema nº 250 e decidiu que é taxativo, ou seja, inclui só as doenças que estão na lei.

Então, se a pessoa tem uma doença considerada grave pelo médico, mas que não está na lista da Lei nº 7.713/1988, ela não tem direito à isenção (e, por consequência, à restituição). ❌

Ah, outra dúvida comum dos clientes é se a isenção de IR por doença grave vale só pra aposentados.

Vem conferir rapidinho o que diz a lei nesses casos!

A isenção de imposto de renda por doença é só pra aposentados?

Só quem recebe aposentadoria ou pensão tem direito à isenção de IR, de acordo com a Lei nº 7.713/1988.

Os trabalhadores ativos não têm rendimentos isentos, mesmo quando estão com doenças graves. ❌

Mas existe uma exceção…

Se a pessoa com doença grave se aposenta e decide não parar de trabalhar, ela tem direito à isenção de IR na aposentadoria (e, por consequência, à restituição).

O salário que ela vai receber pelo trabalho continua sem a isenção.

Agora que você já sabe como responder a essa dúvida, bora pra mais uma pergunta que sempre aparece nos atendimentos?

Spoiler: essa resposta vai deixar seus clientes felizes! 😁

Quem recebe pensão alimentícia tem que declarar imposto de renda?

Quem recebe pensão alimentícia tem, sim, que declarar imposto de renda sobre esses valores.

A vantagem é que eles são considerados como rendimentos isentos de tributação.

Ou seja, apesar de precisar declarar, ninguém tem que pagar IR sobre a pensão.

Isso foi possível depois de uma longa discussão judicial, que acabou em agosto de 2022.

Com o julgamento da ADI nº 5.422, o STF decidiu que é inconstitucional incidir imposto de renda sobre a pensão alimentícia recebida.

Por conta disso, a forma de declarar pensão também passou por uma atualização.

Vem checar o que mudou, pra não ter erro na hora de declarar! 😉

Atualização pra pensão alimentícia em 2023

A partir de 2023, o recebimento da pensão deve ser declarado no campo de rendimentos isentos e não tributáveis, com o código 28 - Pensão Alimentícia.

Esse detalhe pode parecer pequeno, mas faz uma baita diferença!

Isso porque, até 2022, a declaração de pensão alimentícia era feita no campo de rendimentos tributáveis recebidos de pessoa física ou do exterior, junto com outras rendas, como salários, aluguéis etc.

Então, cuidado pra não declarar do jeito antigo, viu?

Outro ponto que costuma dar dor de cabeça é o cálculo do IR sobre a pensão.

Pra você não ter problemas com isso, bora descobrir como calcular da forma correta!

Como calcular o imposto de renda sobre pensão alimentícia?

Como você viu, a pensão alimentícia passou a ser isenta de imposto de renda.

Mas, pra entrar com ações de restituição, você ainda vai precisar saber calcular o imposto.

O passo a passo é bem simples:

1) Descubra qual foi a quantia de pensão alimentícia recebida em cada mês

2) Aplique as alíquotas de IR (previstas nas tabelas de cada ano) pra descobrir o valor pago em cada mês

3) Some todos os valores mensais do período, pra encontrar o valor total a ser restituído

Por exemplo, imagine que, em julho de 2021, o Carlos recebeu pensão alimentícia no valor de R$ 2.500,00.

A tabela vigente naquela época era essa aqui:

| Renda mensal (base de cálculo) | Alíquota (%) |

|---|---|

| Até R$ 1.903,98 | Isento |

| De R$ 1.903,99 até R$ 2.826,65 | 7,5% |

| De R$ 2.826,66 até R$ 3.751,05 | 15% |

| De R$ 3.751,06 até R$ 4.664,68 | 22,5% |

| Acima de R$ 4.664,68 | 27,5% |

Como a pensão era de R$ 2.500,00, a alíquota aplicável era de 7,5%.

O cálculo do IR é simples:

Valor da pensão alimentícia x alíquota do IR = Imposto de renda sobre pensão alimentícia

R$ 2.500,00 x 7,5% = R$ 187,50

Esse é o valor de IR sobre pensão alimentícia que o Carlos pagou na competência de julho de 2021.

Depois, pra encontrar o valor total a ser restituído, é só somar todos os valores mensais do período.

Bem tranquilo, não é mesmo?

E pra não ter erro, bora descobrir em quais casos é possível pedir a restituição dos valores pagos nos anos anteriores. 💰

É possível restituir pagamento de pensão?

Sim, dá pra pedir a restituição do pagamento de IR sobre a pensão alimentícia recebida.

A decisão do STF é de agosto de 2022 e começou a valer pra declaração do imposto de renda de 2023.

Mas quem recebeu pensão antes de 2022 pode pedir a restituição do que pagou de tributo sobre a renda alimentícia nos anos anteriores.

Isso é feito com a retificação das declarações nos últimos 5 anos antes da decisão do STF.

Ou seja, entre 2018 (ano-base 2017) e 2022 (ano-base 2021) dá pra retificar a declaração.

E aí pedir a restituição do IR sobre a pensão.

Pra fazer isso é necessário corrigir o campo dos valores recebidos.

A pensão alimentícia deve ser retirada dos rendimentos tributáveis e passar pra rendimentos isentos e não tributáveis nas últimas declarações.

Com base nessa retificação de quem recebeu a pensão, podem acontecer 2 cenários:

- Se o valor da restituição for maior que o valor que contribuinte já tinha direito, a diferença é depositada de forma automática na conta informada na declaração

- Se o valor do imposto a pagar for menor, dá pra pedir de volta o que foi pago a mais nos exercícios anteriores, através do programa PER/DCOMPs da Receita Federal

Agora, bora ver se existe limite de dedução de IR sobre os valores de pensão alimentícia pagos?

Vem comigo! 🤗

Qual o limite de dedução de pensão alimentícia?

Não existe um limite de dedução de pensão alimentícia na declaração de IR!

Então, quem paga esses valores pode deduzir até 100% do que pagar.

Só que tem um detalhe importante: só é possível deduzir as quantias de pensão alimentícia fixadas por decisão judicial ou estabelecidas em escritura pública.

Se a pensão foi decidida através de um acordo informal, a Receita não aceita a dedução no IR.

E quanto ao pagamento da restituição, você sabe como funciona?

Vem comigo descobrir! 😉

Como funciona o pagamento da restituição do IR?

A restituição do IR funciona em um sistema de lotes de pagamento.

O que significa que não é pago tudo de uma vez, mas de forma separada.

Todo ano, a Receita Federal lança um calendário com as datas de cada lote.

E nesse momento surge uma dúvida muito comum…

Como saber em qual lote vou receber a minha restituição?

Não dá pra saber com muita antecedência qual é o lote da restituição de cada contribuinte.

Tem que aguardar a Receita Federal divulgar o calendário e, na época do pagamento de cada lote, ir no site checar quem está na lista da vez. 🗓️

O normal é que os primeiros a declarar o IR fiquem na frente da fila de restituição.

Além disso, existem alguns grupos que estão na fila prioritária, dá uma olhadinha:

- Idosos com mais de 60 anos

- Quem tem doenças graves

- Pessoas com deficiência

- Professores

- Quem optou pela declaração pré-preenchida e/ou escolheu receber a restituição por Pix

Por falar nisso, bora conferir o calendário com as datas dos lotes de restituição?

É pra já! 🤗

Calendário de restituição do IR de 2024

O calendário de restituição do IR de 2024 ainda não saiu!

Ele costuma ser divulgado no mês de maio, próximo do limite da declaração do imposto de renda.

Mas, pelo menos pra ter uma ideia de quando a Receita costuma pagar cada lote, olha como ficou o calendário de restituição em 2023:

1º lote da restituição

O pagamento do 1º Lote de restituição foi no dia 31/05/2023.

2º lote da restituição

Já o 2º Lote de restituição foi pago no dia 30/06/2023.

3º lote da restituição

O pagamento do 3º Lote aconteceu no dia 31/07/2023.

4º lote da restituição

E o 4º Lote foi depositado no dia 31/08/2023.

5º lote da restituição

Por fim, o pagamento do 5º e último lote foi no dia 29/09/2023.

Agora que você já sabe o período em que costuma acontecer o pagamento, que tal descobrir 5 dicas de onde usar o dinheiro que recebeu na restituição do IR?

Vem comigo! 😉

5 dicas para o que fazer com a restituição do imposto de renda

A restituição do imposto de renda é sempre muito bem-vinda no bolso dos contribuintes.

Além de ser uma compensação justa (já que é a devolução do que se pagou a mais de tributo), ainda é um dinheiro que pode ser usado de várias formas diferentes.

Não existe um destino certo pras quantias de restituição, cada pessoa tem uma realidade e sabe onde melhor gastar ou investir esse dinheiro.

Mas existem algumas dicas que podem te dar ideias do que fazer com a restituição do imposto de renda. 🤓

Dá uma olhada!

Quite dívidas

Quitar dívidas com a restituição do IR é uma ótima ideia do que fazer com esse dinheiro.

Afinal, dá pra aproveitar a devolução pra resolver problemas financeiros e ficar livre de dores de cabeça como:

- Juros

- Cobranças

- Negativação

Mas não é só isso que dá pra fazer com a restituição…

Faça reservas

Outra possibilidade interessante é criar reservas financeiras.

Ao guardar o dinheiro, é possível ter uma segurança maior no dia a dia. Afinal, a pessoa conta com uma reserva de emergência.

Imagine que o Sr. José tem gastos quase iguais aos seus rendimentos mensais.

Ele sempre termina o mês no limite! 🥵

Na restituição de IR de 2023, ele recebeu R$ 980,00.

Ao fazer uma reserva com esse dinheiro, o Sr. José pode usar a quantia se um imprevisto acontecer.

Assim, as contas do mês ficam equilibradas e o Sr. José fica mais tranquilo no dia a dia.

Além disso, existe uma outra possibilidade interessante. Quer ver qual é?

É pra já!

Invista

Investir o dinheiro da restituição do imposto de renda é uma dica de ouro. 💰

Muitas pessoas não fazem isso porque acreditam que a devolução é pequena e nem dá pra investir o valor.

Só que não é bem assim…

Você sabia que é possível investir a partir de R$1,00?

Então, vale a pena checar as opções que existem no mercado e ver qual melhor se encaixa nos seus planos.

Aí, o dinheiro não fica parado e pode render frutos, em especial no médio ou longo prazo!

Mas pra quem não quiser investir nem guardar a restituição, também tem uma dica interessante…

Antecipe contas

Antecipar contas pode ser um destino bastante inteligente pra restituição do IR!

Aquela fatura do cartão de crédito com vencimento mais pra frente, um carnê de prestações de uma loja ou até mesmo outros tributos que vencem mais pra frente.

Tudo isso pode ser antecipado com o valor da restituição.

A vantagem é liberar um espaço no orçamento e garantir mais tranquilidade no futuro. 😁

Acontece que todas essas possibilidades que você viu até agora envolvem o lado financeiro, que é muito importante, mas não é tudo.

Pra fechar com chave de ouro, aqui vai uma super dica de como usar esse dinheiro pra curtir com a família!

Lazer e cultura

Investir em lazer e cultura sempre é uma ótima opção quando entra uma grana extra, não é mesmo?

Por esse motivo, usar o dinheiro da restituição de IR em lazer e cultura é uma boa pedida.😍

Olha algumas opções:

- Viagens

- Museus

- Shows

- Cinema

- Entre outros

Enfim, o melhor a fazer com a restituição de imposto de renda é avaliar a sua situação atual.

Então é bom dar uma olhadinha nas contas e avaliar as opções, pra conseguir fazer a escolha que mais está em sintonia com as suas prioridades! 🤗

Conclusão

A isenção e a restituição de imposto de renda são alvo de interesse não só dos contribuintes, mas também da advocacia.

Afinal, mudanças nas faixas de isenção, regras da restituição ou alíquotas, significam mais atendimentos e oportunidades de fechar excelentes contratos de honorários!

Acontece que muitos escritórios não aproveitam esse mar de oportunidades, porque não conhecem as regras ou não têm as ferramentas certas pra fazer os cálculos.

A boa notícia é que você já deu o primeiro passo e pode contar com a calculadora de restituição de imposto de renda na aposentadoria (que está no topo desta página).

Além disso, nesse post você ainda conferiu informações valiosas sobre o assunto:

- O que é o imposto de renda, quem precisa declarar e quais as vantagens?

- O que é a restituição do IR?

- Quem é aposentado recebe restituição do imposto de renda e como isso funciona?

- Como solicitar isenção de imposto de renda por doença grave?

- Quem recebe pensão alimentícia tem que declarar imposto de renda?

- Qual o calendário de restituição do IR de 2024?

- 5 dicas de onde usar o dinheiro que recebeu da restituição do imposto de renda

- E muito mais!

Não é novidade que a área tributáriaé uma das mais lucrativas pra quem advoga.

Só que os cálculos são complicados e dão medo nos escritórios (ainda mais quando não são especializados)…

Pra te ajudar nesse desafio, o CJ desenvolveu um software completo de cálculos tributários.

Ele ajuda a deixar no passado aquelas planilhas confusas e simplificar a sua rotina.

Tudo pra você fazer qualquer cálculo com segurança e seus clientes lucrarem muito com as principais teses tributárias! 🚀

Ainda não usa o CJ? Então aproveita pra experimentar agora com 8 dias de garantia!

Karina Zarattini

Karina Zarattini é advogada inscrita na Ordem dos Advogados do Brasil de São Paulo (OAB/SP) sob o nº 453.249. Graduou-se em Direito pela Pontifícia Universidade Católica de Campinas (2016–2020) e aprofundou sua formação com pós-graduação em Direito do Trabalho e Previdenciário pela PUC Minas (2022–2023).

Iniciou sua trajetória profissional no INSS, atuando na Seção de Reconhecimento de Direitos, onde realizou análises de processos administrativos, elaboração de petições e acompanhamento de demandas judiciais previdenciárias. Em seguida, integrou o departamento jurídico interno do Pastifício Selmi, participando de rotinas de gestão documental, contratos, relatórios, contingências, atuação cível, acompanhamento de prazos e uso de softwares jurídicos como o Legal One.

Posteriormente, ingressou no escritório Chohfi Lopes Advogados, onde atuou como estagiária e, depois, como advogada. No período de 2020 a 2023, trabalhou com contencioso trabalhista, contencioso e consultivo sindical, contencioso e consultivo previdenciário, além de demandas relacionadas à saúde e segurança do trabalhador, análise de Nexo Técnico Epidemiológico Previdenciário (NTEP), consultivo empresarial e manejo de sistemas como PJe, e-SAJ, Projudi, e-Proc, MPT e MTE.

Desde janeiro de 2023, Karina integra o time do Cálculo Jurídico como Analista de Conteúdo, produzindo materiais técnicos, artigos e conteúdos especializados voltados à prática previdenciária e à capacitação de advogados em todo o país, sendo uma das maiores produtoras de conteúdo do canal do YouTube do Cálculo Jurídico (confira a playlist com os vídeos da Karina no YouTube).

Siga a Karina e acompanhe seu trabalho: LinkedIn

22 publicações

É advogado e quer calcular o Tempo de Contribuição do cliente de forma completa pra garantir o sucesso do pedido de aposentadoria?

Clique no botão e experimente o CJ com risco zero e evite erros que podem custar o benefício do cliente.

Já imaginou garantir que todos os procedimentos pra aposentadoria do seu cliente sejam realizados da melhor maneira possível?

Bom, pra conseguir isso tudo, você precisa saber como fazer um planejamento previdenciário. Clique no botão e descubra como fazer um planejamento de sucesso:

Planejamento Previdenciário: o serviço que mais cresce na áreaUm cálculo errado custa MUITO caro!

Faça cálculos rápidos e precisos com suporte.